热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

芝商所CMEGroup

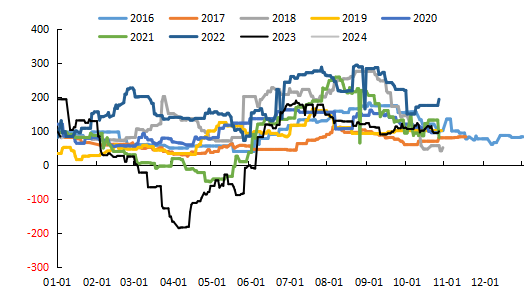

通常情况下,每年1月份的美国农业部(USDA)报告会确定当季美国大豆单产、种植面积和收获面积,随后很少再度调整,也更难出现大幅度修正,特别是种植面积和收获面积,毕竟距离收割完成已经两个月了,面积数据可以通过直观地测量和计算。

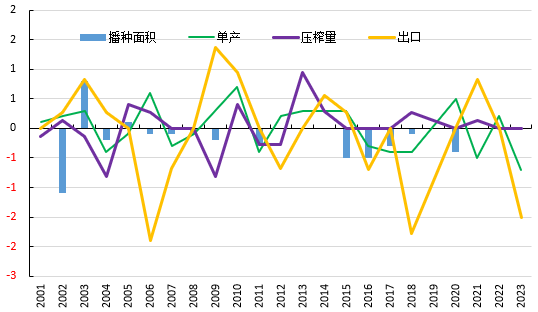

预估美豆压榨不变,单产和出口下调

从2000年开始的这23次报告中(USDA未公布2019年1月报告,故少一次),种植面积维持不变的有5次,调整在50万英亩及以上的只有4次;收获面积维持不变的有8次,调整超过50万英亩的只有4次;两者其余年份调整数量较少。种植面积和收获面积调整最大的是2002年,当时均下调110万英亩,其他年份中两者下调的概率更大,23次报告平均下调14万英亩左右。因此,2024年这次1月报告的种植和收获面积调整幅度将会不大。

图1:USDA1月播种面积、单产、压榨量和出口环比增减量(百万英亩、蒲式耳/英亩、百万吨)

数据来源:USDA,紫金天风期货研究所

数据来源:USDA,紫金天风期货研究所

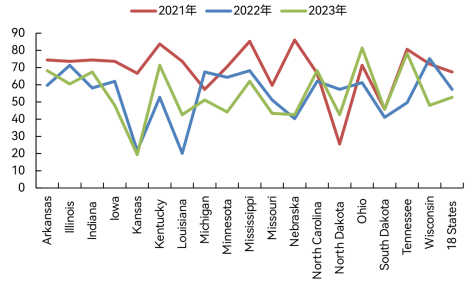

由于样本及测算等方面可能出现问题,大豆生长也是个动态的过程,单产的调整幅度要大于种植和收获面积。在2023年的18个大豆主产州中,有9个州的优良率低于2022年同期,特别是产量占比大的地方,比如产量最大的伊利诺伊州,优良率比2022年同期减少11%,产量第二的爱荷华州减少14%,产量第三的明尼苏达州减少20%,尤其是明尼苏达州和威斯康辛州优良率比2022年同期减少20%及以上,优良率低于2022年的地方总产量占比达到59.37%。

因此,2023/2024年度的最终单产很可能低于2022/2023年度,但是考虑到2023/2024年度大豆在生长关键期的降雨比上一季度好,2023/2024年度单产大幅低于2022/2023年度也不太可能,推算最终单产在49.5蒲式耳/英亩,略低于2022/2023年度的49.6蒲式耳/英亩。

图2:美豆主产区优良率(%)

数据来源:USDA,紫金天风期货研究所

数据来源:USDA,紫金天风期货研究所

在上述23次1月报告中,也会对出口和压榨进行调整,只有极个别年份不变,上调和下调的次数几乎相同,但是出口调整幅度大于压榨,毕竟价格变动更多会影响出口,主要进口国需求变动也会影响美豆出口节奏,而美国本土压榨需求变动幅度和频率要相对低一些。

2023年美国可再生柴油产能扩张较快,消费跟不上供应,逐步累库,全年RINs注册和生成目标在11月已经几乎完成,12月RINs只会过剩,这将不利于远月美豆油用于生物柴油的消费,近月美豆油月度消费量连续下降。

美豆再度跌破1300美分/蒲式耳,美豆油和美豆粕走弱,美豆压榨利润明显下降,在此背景下,美豆压榨也就没有上调的动力,但是下降后的月度豆油消费仍然维持高位,1月报告中压榨将会维持不变。

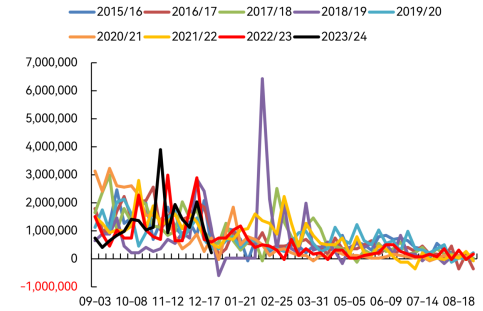

截至2023年12月28日当周,2023/2024年度美豆净销售20.1646万吨,低于前一周的98.3894万吨,周度净销售量连续两周下降,处于历年同期偏低水平,也是美豆盘面偏弱的原因之一。通常在元旦前,美豆累计净销售完成全年出口目标的80%,但是目前还差282万吨。美豆净销售放慢主要因为近期中国采购逐步下降,一般在元旦前,美豆向中国净销售完成目标的60%,但是现在距离目标还差357万吨。

图3:美豆周度净销售量(吨)

数据来源:USDA,紫金天风期货研究所

数据来源:USDA,紫金天风期货研究所

当前国内养殖大多处于亏损状态,下游对于远月豆粕买兴不足,国内压榨利润差,买船进度慢,此外南美大豆贴水价格更低,巴西早熟大豆也已经开始收割,这将冲击美豆出口。2000年以来的23次报告中,美大豆出口维持不变的只有8次,因此在即将公布的2024年1月报告中可能会下调美豆出口在1亿蒲式耳以内。

巴西大豆产量再度下调

尽管巴西中西部降雨预报较好,但是最终实际降雨量不如预期,比如马托格罗索州,仅在进入2023年12月中下旬降雨增多一些,降水量比较关键的12月还是不及均值水平,气温依然偏高,南马托格罗索州和戈亚斯州面临同样的天气状况。

巴西大豆产量损失已不可避免,美国农业部海外服务局将巴西2023/2024市场年度大豆产量预估下调至1.585亿吨,但是马托格罗索州的早熟大豆已经开始收割,12月之后季节性降雨增多,干旱严重并减产较多的中西部最早收割,产量损失继续扩大的空间将会有限。

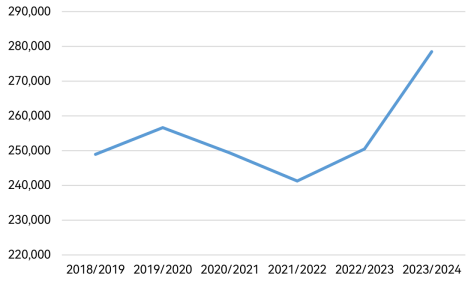

2024年1月开始巴西中西部进入季节性雨季,且2023年12月报告意外上调巴西2022/2023年度大豆产量(消费高于之前预估供应,实际产量高),巴西大豆产量基准调高,USDA1月报告可能继续下调巴西大豆产量,预估下调至1.56亿~1.58亿吨。

如果算上期初库存(未包括进口,从南美以外地区进口较少,基本是南美四国之间的进口),2023/2024年度巴西、阿根廷、巴拉圭、乌拉圭和玻利维亚大豆总供应将会达到2.78亿吨,高于2022/2023年度的2.5亿吨,增产2800万吨。

图4:巴西、阿根廷、巴拉圭、乌拉圭和玻利维亚大豆总供应(千吨)

数据来源:USDA,紫金天风期货研究所

数据来源:USDA,紫金天风期货研究所

今年除了巴西中西部地区天气偏差(也是产量损失最多的地区,其他地方较少),其他国家天气整体适宜,只有巴西2023/2024年度减产至1.32954亿吨,2023/2024年度南美大豆产量才会与2022/2023年度持平,巴西大豆产量的容错空间较大。

然而从1976年以来,马托格罗索州州大豆单产最大减幅是8%,因为遭遇少见的旱情,一些机构预估马托格罗索州单产减少20%。同样南马托格罗索州和戈亚斯州的单产最高减幅分别为36%和18%,这两个州的天气要好于马托格罗索州,也并不是1976年以来最差的天气。

如果上述三个州单产预估分别下降20%、36%和18%,那么,2023/2024年度巴西大豆产量将会达到1.4711亿吨,南美四国总供应达到2.643亿吨,比2022/2023年度增产1416万吨,这也是最差的情况。

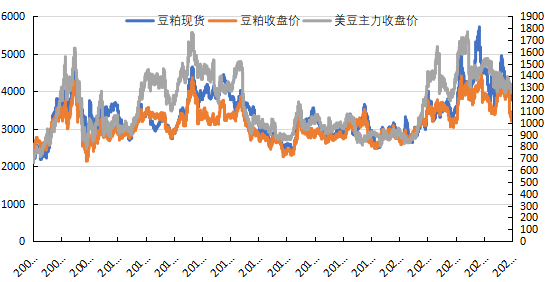

3000元/吨以下的豆粕能见到吗?

近期,国内豆粕盘面弱于外盘美豆,市场情绪偏悲观,提前实现了预期,近月国内面临到港压力,养殖亏损下抑制豆粕需求,进口大豆和豆粕持续累库,南美大豆迎来增产压力,远端美豆新作播种又是预期增加,而近期美豆出口也放慢了。

目前,南美大豆还未到收割上市高峰期,2023年4月巴西大豆升贴水最低到过-180美分/蒲式耳,当时巴西玉米、大豆等作物丰产,仓储库容紧张,导致大豆卖货压力大,升贴水创历史新低,但是今年仍然会看到巴西大豆升贴水是负值,毕竟南美四国总体还是增产的。

图5:巴西大豆升贴水(美分/蒲式耳)

数据来源:Wind,紫金天风期货研究所

数据来源:Wind,紫金天风期货研究所

目前美大豆与美玉米的比价高,利于美国2024/2025年度大豆种植面积增加,届时南美收割上市和北美预期新作供应增加的压力将会共同打压美盘,奔向1200美分/蒲式耳(美豆种植成本)。低盘面和低升贴水的情况下,按照压榨保本,对应国内豆粕盘面在3000元/吨,美豆最终也可能跌到1100美分/蒲式耳(南美种植成本,往常全球大豆过剩的时期,美豆盘面也出现过低于其种植成本的情形),对应国内豆粕盘面在2700元/吨。但是在此之前,南美物流和天气依然是炒作因素,盘面还是会有波动,跌至3000元/吨附近甚至以下的过程将会相对漫长曲折,特别是最近国内豆粕相比外盘较弱,也需要北美新作大豆供应接力。

图6:DCE豆粕主力收盘价、豆粕现货价格、CBOT大豆主力收盘价(元/吨,美分/蒲式耳)

数据来源:Wind,紫金天风期货研究所

数据来源:Wind,紫金天风期货研究所

另外,从历史数据来看,美豆主力在1200美分/蒲式耳及以上时,豆粕主力合约价格大多在3000元/吨以上,豆粕现货在3000~3600元/吨之间,如果出现阶段性供需错配,现货有时也会在4000元/吨附近;如果美豆主力在1100美分/蒲式耳附近,豆粕现货大多在2700~3000元/吨,同样处于阶段性供需错配时,价格也会冲高至3000元/吨以上。

短期近月偏差的压榨利润,依然会使得豆粕现货基差处于升水状态,但是南美大豆主产国较大的供应需要向进口国移库,进口大豆压榨利润就是催化剂,产地主动降价,国内压榨利润改善,进口大豆买船增多,在国内远月需求较差的情况下,豆粕也会再度过剩,现货基差最终也会转为贴水。

新浪合作大平台期货开户 安全快捷有保障

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:李铁民